Совершили ли банки роковую ошибку?

Это влечет за собой целую дискуссию об общей роли банков в новом мире мобильных кошельков. В старые добрые времена для решения сложных задач банки объединяли усилия и формировали совместную структуру. SWIFT, Visa и MasterCard представляли собой созданные банками кооперативные организации. Следует признать, времена изменились, и сейчас Visa и MasterCard – частные структуры, но изначально они предназначались для решения задач, с которыми не мог справиться один банк, таких как осуществление глобальных платежей и обработка миллионов транзакций по картам.

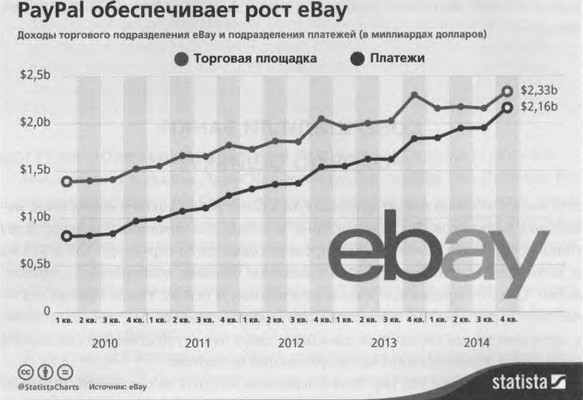

Интересно, что с тех пор банки перестали следить за ситуацией на рынке. Когда интернет прочно занял свое место в мире, банки решили проигнорировать необходимость в осуществлении онлайн-платежей и позволили стартапам, таким как Alipay, Yandex и PayPal, занять эту нишу. Теперь это уже нечто большее, чем стартапы, так как на них приходится огромная доля онлайн-обработки транзакций.

Рассмотрим в качестве примера последние события в компании PayPal. В понедельник 20 июля 2015 года PayPal отделилась от материнской компании eBay и ее рыночная стоимость взлетела до 50 миллиардов долларов. В 2002 году, когда PayPal в последний раз выставила свои акции на продажу (как раз перед тем, как ее выкупила eBay), она оценивалась в 1,5 миллиарда долларов. Это означало стремительное расширение бизнеса, поскольку материнская компания оказалась меньше дочерней. В момент разделения стоимость eBay составляла немногим более 34 миллиардов долларов. В этом нет ничего удивительного, поскольку у PayPal почти 170 миллионов активных пользователей на более чем 200 рынках с 57 валютами.

Банкам следовало бы создать общую версию PayPal для глобальных онлайн-платежей. К этому наиболее близка голландская система внутренних платежей iDEAL, разработанная в целях препятствования выходу PayPal на рынок страны. Между тем в Швеции появились новые компании, такие как Klarna, которые решают эту задачу еще более эффективным способом, причем не требующим использования банковских карт.

Почему банки не объединились ради создания глобальной системы онлайн-платежей?

Итак, теперь у нас есть мобильные кошельки, запущенные крупными технологическими компаниями, а банки отчаянно борются за участие в этом процессе. Например, Apple в первом квартале удалось заключить сделки с 750 банками о работе с Apple Pay, а также существенно уменьшить плату за обработку транзакций. Я не удивлюсь, если через несколько лет каждый банк так или иначе окажется вложенным в кошелек какой-либо другой компании.

Мобильные кошельки, такие как Apple, Google и Samsung, решают для этих компаний две задачи за счет банков:

– поддержка отношений с клиентами;

– полный контроль над банками.

Если вы сомневаетесь в последнем пункте, просто обратите внимание на то, как все американские банки уменьшили комиссионные, для того чтобы стать частью кошелька. Это означает, что в дальнейшем крупные технологические компании могут потребовать более значительного снижения платы за выполнение транзакций. Если им удастся добиться этого от одного банка, остальные банки пойдут по тому же пути.

В этой связи возникает следующий вопрос: почему в 1970-х банкам удавалось решать неразрешимые проблемы, работая вместе, а после 2010 года они не смогли наладить сотрудничество, чтобы создать мобильный кошелек?

Почему банки не объединились ради создания глобальной мобильной платежной системы?

Ответ на этот вопрос прост: банки больше не доверяют друг другу. Именно из-за отсутствия доверия они сдают свои позиции новым компаниям.

В Apple Pay не пытаются избавиться от банков в качестве посредников, но компании удалось создать внешнюю надстройку над банками. Она уменьшает сложности, связанные с платежами, и берет на себя отношения с клиентами. Следовательно, подобно приложениям Starbucks и Uber, банки будут завернуты в несколько слоев процессинга посредством API и приложений других компаний, что повлечет за собой постепенное снижение заметности банкинга и сведет роль банков к сугубо утилитарному статусу.

Мы знали об этом много лет, тем не менее объявления о создании кошельков, которые делали технологические гиганты, волна за волной сотрясали стены кабинетов высших должностных лиц в мире банкинга. Теперь эти банки платят за включение в структуры, снижающие их статус. В данной ситуации проигрывают все.

Действительно ли кому-то нужен мобильный кошелек?

Войну мобильных кошельков еще никто не выиграл, даже Apple, Google или PayPal, но кто-нибудь выиграет непременно. Почему же еще никто не взошел на этот престол? Потому что пока никто до конца не понял, зачем нужен мобильный кошелек.

Например, по данным двух опросов среди владельцев iPhone б, проведенных в ноябре 2014-го и марте 2015 года, сервисом Apple Pay пользовались 6 % респондентов (более 5 %), 9 % (больше 4 %) попробовали, но не использовали его, а 85 % даже не пытались (меньше по сравнению с 91 %). Основная причина, по которой те, кто опробовал сервис Apple Pay, не применяли его регулярно, – забывчивость: почти треть (32 %) респондентов сказали, что просто забыли о такой возможности.

Другими словами, мобильный кошелек должен быть релевантным и восприниматься как банковская карта или наличные деньги. Но пока это не так. Именно здесь можно возлагать надежды на Азию, где самых значительных успехов в создании удобных в работе мобильных кошельков добились китайские компании Tencent с кошельком WeChat и Alibaba с Alipay. Эти два тяжеловеса ведут битву за потребителей посредством мобильных онлайн-сервисов, поэтому относятся к мобильным кошелькам в высшей степени серьезно. Обе компании инвестируют значительные средства и стремятся захватить рынок мобильных денег, прежде чем это сделает кто-нибудь другой. Именно поэтому они открыли собственные банки.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК